股票配资公司查询股票配资平台 大宗商品月月谈:再以库存周期看大宗商品

股票配资公司查询股票配资平台

股票配资公司查询股票配资平台财达期货配资提供高达1:10的杠杆比例,让你以小博大,放大交易资金。这意味着,即使你只有少量资金,也能撬动更大的市场机会,获取更高的收益。

来源: 博海 Bohai Investment

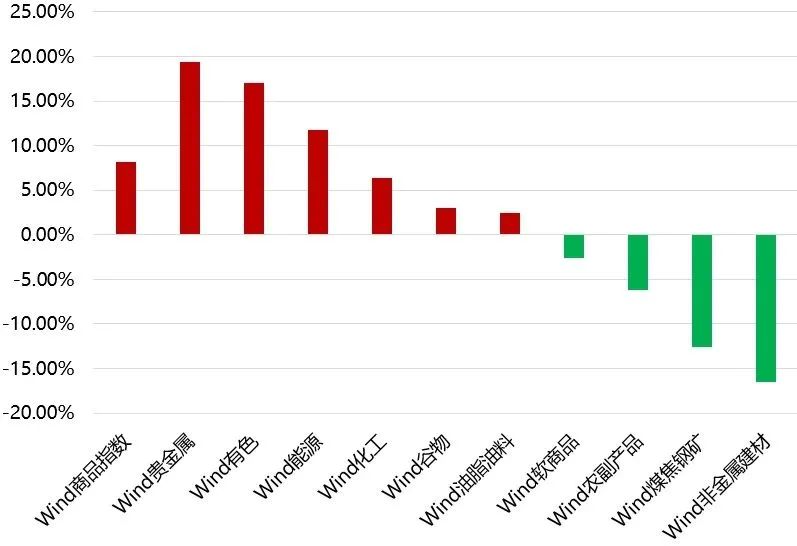

通过统计历史数据发现,商品在主动补库阶段多数是以上涨为主的。此轮新的库存周期大致始于2023年底,今年上半年Wind商品指数上涨8%左右(图1),与之前的历史统计结果依然吻合。由此可见,虽然库存周期是宏观指标,但因为大宗商品是经济的重要组成部分,所以库存周期对大宗商品也有很强的指引。

(图1:Wind商品指数)

补库扭转月差结构

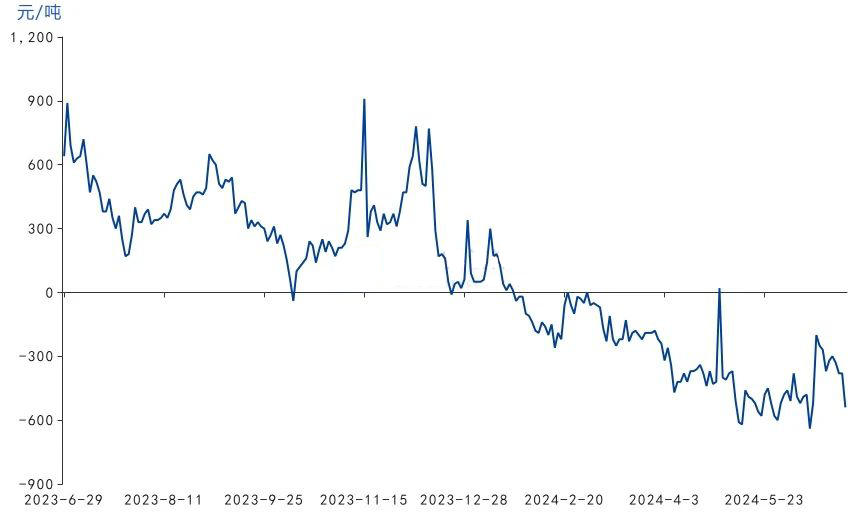

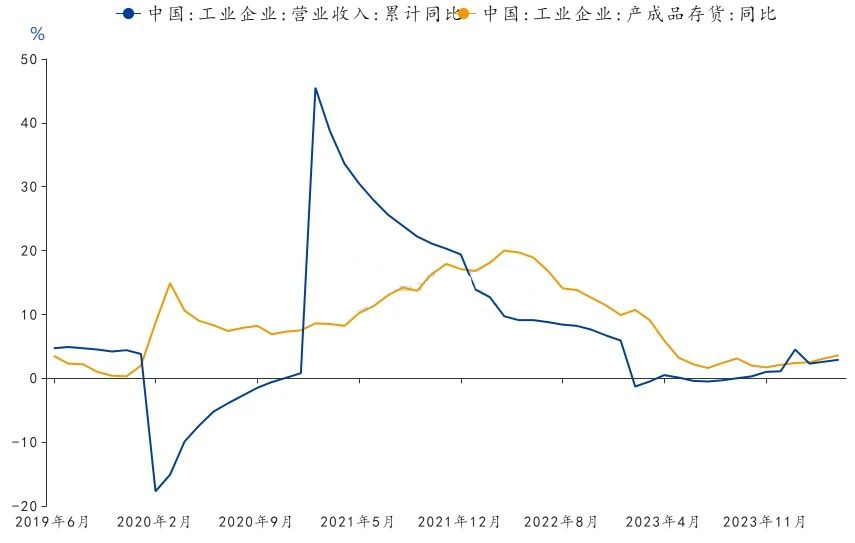

此轮主动补库阶段,除了贵金属之外,有色板块最为强劲。Wind数据显示,上半年Wind有色指数上涨17%,仅次于贵金属的19%(图2)。与此同时,铜的显性库存持续累积,铜的月差结构在年初由Back结构转向Contango结构(图3)。

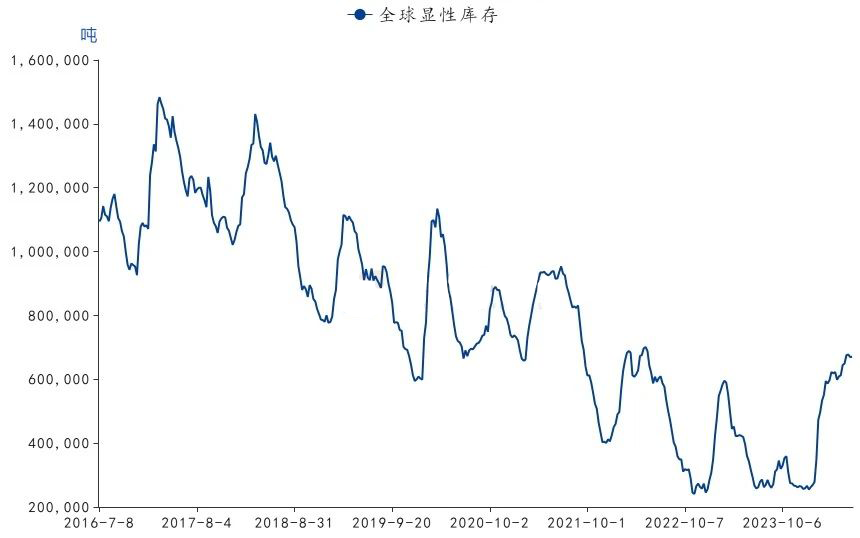

通常,市场用产成品存货和企业营收两个指标划分库存周期的四个阶段(图4),主动补库是指因看好未来预期,企业生产利润尚可而积极备货。从库存单一数据来看,2023年三季度是铜的库存低位水平(图5),但偏低的行业利润,叠加陡峭的Back对即期需求有一定抑制。

由此可见,库存水平的绝对值并不是最为重要的,在主动补库阶段更多还是需要考量补库的积极性,即产业利润如何。

(图2:上半年各板块涨跌幅)

(图4:产成品存货和企业营收)

(图4:产成品存货和企业营收)

(图5:铜的全球显性库存)

(图5:铜的全球显性库存)

低利润抑制补库积极性

从宏观数据来看,工业企业营收同比虽然在修复,但增速仍偏低,即经济处于缓慢复苏阶段,这一点在大宗商品的黑色和化工板块中便有所体现。

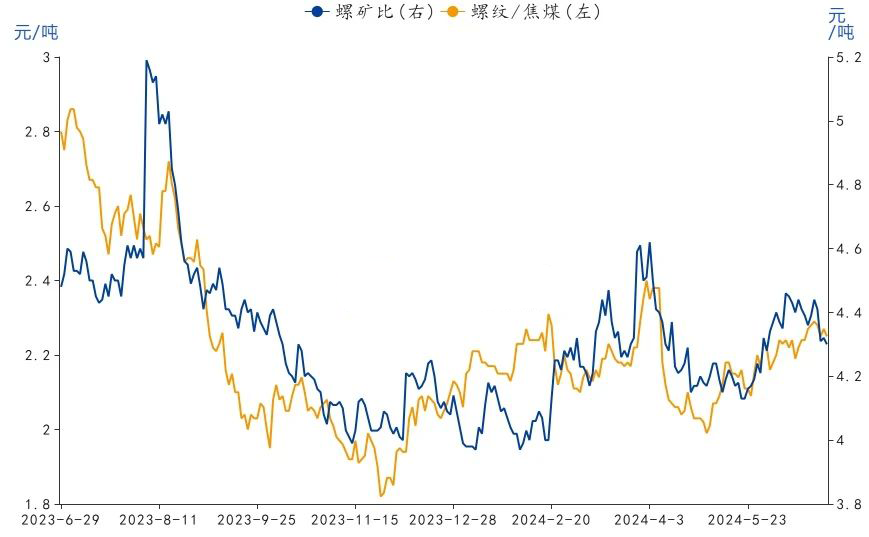

以螺矿比为例,去年底、今年初,螺矿比达到历史极低位置,随后开始反弹(图6),表面来看,螺矿比的反弹意味着炼钢利润的修复,但这种利润的修复并不是来自下游需求的改善,而是上游的让利。

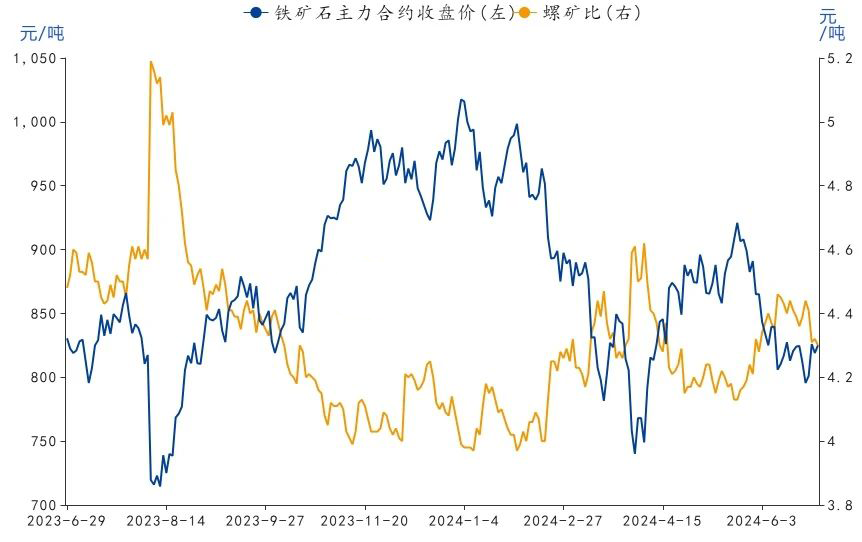

随后负反馈导致铁矿价格的下跌,这时才出现螺矿比修复的局面,从螺矿比与铁矿高度负相关可以看出,每当铁矿走强时,螺矿比都在下降;铁矿下跌时,螺矿比才有小幅的修复(图7)。

(图6:螺纹与铁矿、焦煤比价)

(图7:螺矿比与铁矿走势)

主动补库下的机会

回溯2000年以来6轮库存周期不难发现,主动补库平均持续一年左右的时间(图8),结合以上分析,下面对商品下半年进行初步展望,及策略探讨。

(图8:库存周期与商品指数走势对比)

预计商品指数在下半年主动补库阶段将继续整体震荡偏强,但并不意味着新一轮牛市的开启,即便某些板块仍处于牛市,但是,由于黑色和化工板块利润偏弱,意味着下游需求偏弱,这一点与我国房地产大周期向下有关,所以在商品指数震荡偏强的情况下,板块之间仍是强弱分化的格局。

综上所述,从库存周期的视角来看,大宗商品整体偏强些,但面临的压力或者不确定性因素同样不能忽略。相比单边趋势面临各种不确定性而言,累库趋势下多数品种的月差结构会维持Contango的局面。因此,把上半年商品的上涨定义为,下跌途中的反弹可能更合理些。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 股票配资公司查询股票配资平台